Progi podatkowe 2025/2026 w Polsce

Osoby rozliczające PIT na zasadach ogólnych muszą odprowadzić podatek dochodowy określony w skali podatkowej. Czym są progi podatkowe, co oznaczają, w jaki sposób wpływają na wysokość podatku oraz jakie są progi podatkowe w 2025/2026 roku? Na te i inne pytania odpowiedź znajdziesz w naszym artykule. Zapraszamy do czytania!

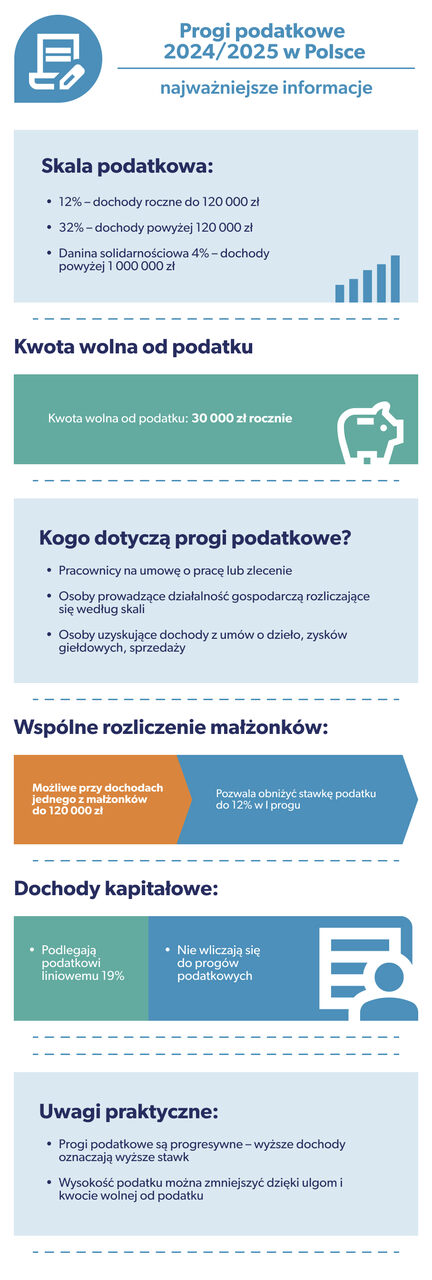

- Opodatkowanie dochodów na zasadach ogólnych polega na odprowadzaniu podatku PIT w wysokości 12% (pierwszy próg podatkowy) lub 32% (drugi próg podatkowy), w zależności od wysokości rocznych dochodów.

- Stawki 12% i 32% stanowią dwa progi podatkowe w ramach skali podatkowej.

- Podatnikom rozliczającym się z fiskusem przysługuje skorzystanie z kwoty wolnej od podatku - 30 000 zł rocznie.

- Przy rozliczaniu na skali podatkowej ma zastosowanie kwota zmniejszająca podatek. Można też skorzystać z szeregu innych ulg i preferencji podatkowych, takich jak: wspólne rozliczenie małżonków, ulga dla młodych czy ulga dla seniora. To sposoby na znaczące obniżenie podatku.

Progi podatkowe – czym są?

Progi podatkowe to stawki procentowe lub kwotowe oznaczające wysokość należnego do zapłacenia podatku od dochodu, określonych dóbr czy majątku. O progach podatkowych najczęściej mówi się w kontekście podatku dochodowego od osób fizycznych (PIT). Oznaczają one wysokość rocznych dochodów, po których przekroczeniu naliczany jest w odpowiedniej wysokości podatek dochodowy od dochodów stanowiących nadwyżkę od tego progu. Progi podatkowe dotyczą podatników rozliczających PIT wedle skali podatkowej, czyli na zasadach ogólnych.

Progi podatkowe 2025

Zgodnie z obowiązującymi przepisami podatkowymi, dla podatników opodatkowanych według skali stawki, w 2025 roku obowiązywały następujące progi podatkowe:

- Pierwszy próg podatkowy – 12% od dochodów rocznych w przedziale od 30 000 zł (kwota wolna od podatku) do 120 000 zł brutto.

- Drugi próg podatkowy – 32% od dochodów powyżej 120 000 zł brutto.

- Danina solidarnościowa – 4% od dochodów przekraczających 1 000 000 zł rocznie (często nieformalnie nazywana trzecim progiem podatkowym).

Kwota wolna od podatku wynosi 30 000 zł rocznie – wszystkie dochody do tej wysokości nie podlegają opodatkowaniu. Jest to szczególnie korzystne dla osób zarabiających minimalne wynagrodzenie.

Jak obliczyć należny podatek dochodowy? Przykład

Pan Jan w 2025 roku osiągnął dochód w wysokości 1 200 000 zł brutto, co oznacza, że jego dochody przekroczyły zarówno pierwszy, jak i drugi próg podatkowy. Rozliczenie jego podatku wygląda następująco:

-

Kwota wolna od podatku

Pierwsze 30 000 zł dochodu jest zwolnione z opodatkowania. -

Pierwszy próg podatkowy (12%)

Dochód w przedziale od 30 000 zł do 120 000 zł wynosi 90 000 zł.

Obliczenie:

90 000 × 12% = 10 800 zł. -

Drugi próg podatkowy (32%)

Dochód powyżej 120 000 zł wynosi 1 080 000 zł.

Obliczenie:

1 080 000 × 32% = 345 600 zł. -

Danina solidarnościowa / podatek solidarnościowy (4%)

Dochód powyżej 1 000 000 zł wynosi 200 000 zł.

Obliczenie:

200 000 × 4% = 8 000 zł.

Łączna kwota podatku:

10 800 zł (I próg) + 345 600 zł (II próg) + 8 000 zł (danina solidarnościowa) = 364 400 zł.

Dzięki temu przykładowi widać, jak poszczególne progi podatkowe wpływają na całkowitą kwotę podatku dochodowego.

Progi podatkowe 2026

W 2026 roku progi podatkowe oraz stawki podatku PIT pozostaną bez zmian w porównaniu do poprzedniego roku. To dobre wieści dla podatników opodatkowanych na zasadach ogólnych. Oznacza to, że osoby planujące swoje finanse mogą opierać się na tych samych zasadach opodatkowania, które obowiązywały w 2025 roku. Stabilność przepisów podatkowych sprzyja przewidywalności i ułatwia przygotowanie do rozliczeń, szczególnie dla tych, którzy chcą zoptymalizować swoje wydatki w roku podatkowym 2026. Tutaj należy zaznaczyć, że na dzień publikacji artykułu nie ogłoszono zmian w skali podatkowej, które miałyby obowiązywać w 2026 roku. Zgodnie z obowiązującymi zasadami legislacyjnymi oraz orzecznictwem Trybunału Konstytucyjnego, zmiany korzystne dla podatników mogą być wprowadzane w trakcie roku podatkowego, natomiast zmiany pogarszające ich sytuację – w szczególności zwiększające obciążenia podatkowe – mogą obowiązywać wyłącznie od początku nowego roku podatkowego, co oznacza, że ewentualne modyfikacje przepisów mogłyby działać jedynie na korzyść podatnika.

Kto może rozliczać się na skali podatkowej? Kogo dotyczą progi podatkowe?

Na skali podatkowej (na zasadach ogólnych) rozliczać mogą się następujące rodzaje podatników:

- pracownicy zatrudnieni na umowie o pracę,

- pracownicy zatrudnieni na umowie zlecenie,

- osoby prowadzące działalność gospodarczą, które wybrały rozliczenie według skali podatkowej,

- osoby fizyczne uzyskujące dochody z tytułu umowy o dzieło, zysków giełdowych czy sprzedaży, które wybrały rozliczenie według skali podatkowej.

Wyżej wymienieni podatnicy mogą obliczyć podatek dochodowy ustalany na podstawie wysokości ich wynagrodzenia, które podlega opodatkowaniu.

Progresywne progi podatkowe 2025/2026

Skala podatkowa w Polsce jest progresywna. Oznacza to, że wraz ze wzrostem wysokości podstawy opodatkowania (osiągniętego w ciągu roku dochodu) wysokość stawki podatku rośnie. Innymi słowy, im więcej podatnik zarobił, tym większa jest podstawa obliczenia podatku - a w konsekwencji - wyższy podatek. To odmienne podejście w porównaniu do podatku liniowego, w przypadku którego do obliczania podatku dochodowego przyjmuje się zawsze taką samą stawkę podatku (19%). Wysokość podatku rośnie skokowo, wraz z osiąganiem kolejnych progów podatkowych.

Kwota wolna od podatku 2025/2026 a progi podatkowe

Jednym z istotnych elementów wyliczania wysokości podatku dochodowego jest uwzględnienie kwoty zmniejszającej podatek. Jej wysokość bezpośrednio zależy od wysokości kwoty wolnej od podatku. Ta wynosi 30 000 zł brutto w ciągu roku i nie zmieni się w 2026 r. Kwota zmniejszająca podatek od 2024 r. wynosi 300 zł miesięcznie. Kwotę zmniejszającą podatek można zastosować do podstawy obliczenia podatku w pierwszym progu podatkowym.

Rozliczenie PIT za 2025 r. w 2026 – skorzystaj z bezpłatnego programu!

Potrzebujesz rozliczyć PIT za 2025 rok z uwzględnieniem wszystkich należnych ulg? Skorzystaj z naszego bezpłatnego programu PIT Pro 2025, który pozwala na rozliczenie wszystkich najczęściej spotykanych rodzajów druków PIT. Rozlicz się online w zaledwie 5 minut, bez wychodzenia z domu. Program poprowadzi Cię krok po kroku, automatycznie podpowiadając ulgi podatkowe, z których możesz skorzystać. Wypełnij swoje zeznanie szybko, łatwo i zgodnie z przepisami. Sprawdź teraz!

Progi podatkowe 2025/2026 – rozliczanie wspólne małżonków

Wspólne rozliczanie się małżonków to często stosowana metoda na obniżenie zobowiązania podatkowego. Ma jednak ono sens tylko wtedy, gdy jeden z małżonków:

- uzyskuje dochody nieprzekraczające 120 000 zł rocznie,

- nie uzyskuje żadnych dochodów w ciągu roku.

Dlaczego? Wspólne rozliczanie się małżonków polega na zsumowaniu obu dochodów małżonków, następnie podzieleniu tej kwoty na dwa. Wynik to podstawa opodatkowania, identyczna dla obojga z małżonków. Takie rozwiązanie może spowodować, że małżonkowie zarabiający sporo powyżej 120 000 zł, mogą wpaść w I próg podatkowy i zapłacić jedynie 12%, a nie 32% PIT.

Zmiana sposobu opodatkowania 2025 – czy jest możliwa?

Każdy podatnik, jeśli nie wybrał inaczej, jest domyślnie rozliczany przez Urząd Skarbowy na zasadach ogólnych. Oczywiście dotyczy to osób prowadzących działalność gospodarczą. Jeśli z jakiegoś powodu podatnik prowadzący działalność gospodarczą nie chce się rozliczać na skali podatkowej i woli inną formę – np. ryczałt albo podatek liniowy – może zmienić formę sposobu opodatkowania. Należy to zrobić za pomocą odpowiedniego formularza, nie później niż do 20. Dnia miesiąca, który następuje po miesiącu, w którym zaistniał pierwszy przychód w danym roku podatkowym.

Ile zarabiać, aby nie wpaść w drugi próg podatkowy w 2025/2026 roku?

Aby uniknąć wejścia w drugi próg podatkowy w 2025/2026 roku, roczne dochody brutto nie powinny przekraczać 120 000 zł. W przypadku dochodów do tej kwoty obowiązuje stawka podatku na poziomie 12%. Każda nadwyżka powyżej 120 000 zł jest opodatkowana według stawki 32%, co oznacza znaczne zwiększenie obciążeń podatkowych. Odpowiednie planowanie dochodów i kosztów może pomóc w optymalizacji podatkowej.

Progi podatkowe a dochody z kapitałów pieniężnych

Dochody z kapitałów pieniężnych, takie jak zyski z lokat bankowych, obligacji czy sprzedaży akcji, nie są objęte standardowymi progami podatkowymi obowiązującymi dla dochodów z pracy czy działalności gospodarczej. W 2025 i 2026 roku, wzorem lat ubiegłych, podlegają one odrębnej stawce podatkowej wynoszącej 19% (podlegają podatkowi liniowemu), niezależnie od kwoty uzyskanych zysków. Oznacza to, że przychody z kapitałów pieniężnych nie wpłyną na wejście w drugi próg podatkowy, ale również nie korzystają z kwoty wolnej od podatku. Warto o tym pamiętać podczas planowania inwestycji i rozliczeń podatkowych.

Podsumowanie

Progi podatkowe w 2026 roku pozostają niezmienne względem 2025 roku, co ułatwia planowanie finansów i przygotowanie się do rozliczenia PIT. Dzięki kwocie wolnej od podatku oraz różnicowaniu stawek podatkowych system podatkowy zapewnia korzystne rozwiązania dla osób o niższych dochodach, przy czym nakłada wyższe obciążenia na osoby przekraczające 120 000 zł dochodu w skali roku. Znajomość progów podatkowych oraz możliwych zastosowaniach ulg w PIT pozwala na świadome zarządzanie finansami i minimalizację zobowiązań podatkowych.