Czy odprawa emerytalna jest opodatkowana? Odprawa emerytalna a podatek PIT 11

Odprawa emerytalna to dodatkowe wynagrodzenie wypłacane pracownikowi, który kończy zatrudnienie i nabywa prawo do emerytury. Przysługuje każdemu pracownikowi, u którego z powodu przejścia na emeryturę ustał stosunek pracy. Odprawa emerytalna, jako przychód ze stosunku pracy, nie korzysta ze zwolnienia od podatku PIT. Wiele osób zastanawia się, ile wynosi wysokość odprawy emerytalnej w ich przypadku. Artykuł odpowie na te pytania, a także szczegółowo wyjaśni kwestie podatkowe.

Spis treści:

- Czym jest odprawa emerytalna?

- Ile wynosi wysokość odprawy emerytalnej?

- Zmiany związane z tarczą 4.0

- Czy odprawa emerytalna jest opodatkowana?

- Odprawa emerytalna a PIT 11. Czy trzeba ją rozliczyć?

- Jak rozliczyć odprawę emerytalną?

- Odprawa emerytalna a składki ZUS

- Przekroczenie ulgi dla seniorów - co musisz wiedzieć?

- Podsumowanie: Odprawa emerytalna a podatek dochodowy

- FAQ - Najczęściej zadawane pytania

Czym jest odprawa emerytalna?

Odprawa pieniężna jest jednorazowym świadczeniem przysługującym pracownikom, których stosunek pracy ustał w związku z przejściem na emeryturę lub przejściem na rentę z tytułu niezdolności do pracy. Wysokość świadczenia zależy od przepisów obowiązujących w danym zakładzie pracy, ale nie może być niższa niż jednomiesięczne wynagrodzenie.

Kto ma prawo do otrzymania odprawy emerytalnej?

Komu przysługuje to świadczenie? Każdemu pracownikowi, który przechodzi na emeryturę, należy się odprawa pieniężna. Wysokość odprawy emerytalnej ustala pracodawca, ale nie może być ona niższa niż miesięczne wynagrodzenie. Aby ją otrzymać, należy spełniać dwa podstawowe warunki:

- nabycie prawa do emerytury lub renty z tytułu niezdolności do pracy,

- zakończenie pracy u dotychczasowego pracodawcy z powodu przejścia na emeryturę.

Najważniejsze informacje na ten temat znajdziesz w art. 921 . § 1 ustawy z dnia 26 czerwca 1974 roku Kodeks pracy (Dz. U. 1974 Nr 24 poz. 141). Odprawa jest obligatoryjnym świadczeniem wypłacanym zwykle po dniu, w którym nastąpiło rozwiązanie umowy i nabycie uprawnienia do emerytury. Pamiętaj! Odprawy emerytalnej nie otrzymasz, jeżeli masz prawo do emerytury, ale stosunek pracy ustał z powodu nienależytego wypełniania obowiązków pracowniczych. Dodatkowo musisz wykazać odpowiedni staż pracy, który uprawnia do przejścia na emeryturę w Twojej grupie zawodowej.

Odprawa emerytalna powinna być wypłacana w dniu zakończenia stosunku pracy u danego pracodawcy. Wypłata odprawy należy się również jeśli pracujesz na kilka etatów - otrzymasz dodatkowe pieniądze w związku z każdym z nich. Gdy pracodawca opóźnia się z wypłaceniem odprawy emerytalnej, może zostać ukarany grzywną w wysokości od 1000 do 30 000 zł. Odprawa należy się zarówno, gdy pracujesz na pół etatu albo w innym wymiarze czasu pracy. Na świadczenie nie mogą jednak liczyć osoby zatrudnione na podstawie umów cywilnoprawnych - zlecenia albo umowy o dzieło.

Ile wynosi wysokość odprawy emerytalnej?

Wysokość odprawy reguluje Kodeks pracy oraz inne odrębne ustawy, w zależności od zajmowanego stanowiska. Jeżeli nabyłeś uprawnienia do odprawy emerytalnej wynikającej z Kodeksu pracy, przysługuje Ci odprawa w wysokości jednomiesięcznego wynagrodzenia. Urzędnicy państwowi i samorządowcy mogą otrzymać po przepracowaniu:

- 10 lat - równowartość dwumiesięcznego wynagrodzenia,

- 15 lat - równowartość trzymiesięcznego wynagrodzenia,

- 20 lat - równowartość sześciomiesięcznego wynagrodzenia.

Jeżeli jesteś pracownikiem lub urzędnikiem służby celnej, możesz nabyć prawo do odprawy pieniężnej w dwóch wariantach za przepracowanie:

- Mniej niż 20 lat równowartość trzymiesięcznego wynagrodzenia,

- Więcej niż 20 lat równowartość sześciomiesięcznego wynagrodzenia.

Nauczycielom należy się odprawa emerytalna w wysokości:

- Dwumiesięcznego wynagrodzenia po przepracowaniu mniej niż 20 lat,

- Trzymiesięcznego wynagrodzenia przy stażu pracy powyżej 20 lat.

Najważniejsza okazuje się jednak kwestia maksymalnej wysokości odprawy pieniężnej. Dotychczas obowiązywały przepisy zawarte w art. 8 ust. 4. ustawy z dnia 13 marca 2003 roku o szczególnych zasadach rozwiązywania z pracownikami stosunków pracy z przyczyn niedotyczących pracowników (Dz. U. 2003 Nr 90 poz. 844). W świetle przepisów, odprawa pieniężna nie może przekraczać 15-krotności minimalnego wynagrodzenia za pracę, chyba że inne przepisy stanowią inaczej.

Zmiany związane z tarczą 4.0

W obliczu pandemii COVID-19, rząd wprowadził zmiany w prawie (Tarcza 4.0, Dz.U. 2020 poz. 1086), które miały wpływ na wysokość odpraw. Maksymalna wysokość odprawy została obniżona do 10-krotności minimalnego wynagrodzenia za pracę. Wskazuje również warunki, jakie muszą być spełnione, aby pracodawca mógł zastosować obniżoną kwotę odprawy. Kiedy obowiązuje obniżona odprawa emerytalna? Są to następujące sytuacje:

- Stan zagrożenia epidemicznego lub stanu epidemii.

- Spadek obrotów gospodarczych o co najmniej 15% lub 25%. Minimalny próg zależy od okresu referencyjnego.

- Wzrost obciążenia funduszu wynagrodzeń nie mniej niż o 5%.

Pamiętaj! Zmiany maksymalnej wysokości odpraw pieniężnych dotyczą również wypowiedzenia lub rozwiązania umowy zlecenie i umowy o dzieło.

Czy odprawa emerytalna jest opodatkowana?

Tak, odprawa emerytalna stanowi przychód ze stosunku pracy i podlega opodatkowaniu podatkiem dochodowym od osób fizycznych (PIT). Pracodawca ma obowiązek pobrać zaliczkę na ten podatek.

Czy odprawa emerytalna wlicza się do dochodu?

Odprawa emerytalna jest przychodem ze stosunku pracy, dlatego podlega opodatkowaniu. Dokładną odpowiedź na to pytanie przyniesie ustawa z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych (Dz. U. 1991 Nr 80 poz. 350). W art. 12 ust. 1 tej ustawy przeczytasz, co kryje się pod pojęciem „przychód ze stosunku pracy”.

Według obowiązujących przepisów są to wypłaty pieniężne i wartości pieniężne świadczeń w naturze lub ekwiwalenty, bez względu na źródła finansowania. Wśród nich wymienia się w szczególności:

- Wynagrodzenie zasadnicze i za godziny nadliczbowe,

- Dodatki, nagrody,

- Ekwiwalenty za niewykorzystany urlop,

- Wszelkie inne kwoty niezależnie od tego, czy ich wysokość jest z góry ustalona,

- Świadczenia pieniężne ponoszone za pracownika,

- Inne nieodpłatne lub częściowo odpłatne świadczenia.

Odprawa emerytalna a podatek w jakiej wysokości?

Pracodawca ma obowiązek obliczyć i pobrać zaliczkę na PIT w wysokości 12% lub 32%, w zależności od progu podatkowego pracownika. Warto wiedzieć, że odprawa emerytalna wypłacona przed pierwszą emeryturą pracownika stanowi przychód ze stosunku pracy, korzystający ze zwolnienia podatkowego zgodnie z art. 21 ust. 1 pkt 154 ustawy o podatku dochodowym od osób fizycznych (PIT).

W przypadku, gdy senior, który osiągnął już wiek emerytalny, ale nie pobiera jeszcze emerytury i przed rozwiązaniem stosunku pracy wypłacane jest mu wynagrodzenie i odprawa emerytalna oraz złożył oświadczenie, że korzysta ze zwolnienia podatkowego (mieści się w limicie 85 528 zł dochodu) wówczas pracodawca nie pobiera podatku. W przypadku omawianego zwolnienia, gdy nie złożył oświadczenia do pracodawcy to ze zwolnienia skorzysta dopiero w zeznaniu rocznym. Bardzo ważne, aby warunek „nieotrzymywania emerytury” do zastosowania ww. zwolnienia podatkowego, był spełniony na moment otrzymania przychodu.

Czy odprawa emerytalna jest opodatkowana? Tak, ponieważ stanowi przychód ze stosunku pracy. Jeżeli pracodawca spóźni się z wypłatą odprawy, jest zobowiązany do uregulowania odsetek z tytułu zwłoki. Art. 21. pkt 95 ustawy o PIT zwalnia je z obowiązku zapłaty podatku. Odprawa emerytalna a podatek w jakiej wysokości? Pracodawca ma obowiązek obliczyć i pobrać zaliczkę na PIT w wysokości 12% lub 32% w zależności od progu podatkowego.

Warto wiedzieć, że odprawa emerytalna wypłacona przed pierwszą emeryturą pracownika stanowi przychód ze stosunku pracy, korzystający ze zwolnienia podatkowego zgodnie z art. 21 ust. 1 pkt 154 ustawy o podatku dochodowym od osób fizycznych (PIT).

W przypadku, gdy senior, który osiągnął już wiek emerytalny, ale nie pobiera jeszcze emerytury i przed rozwiązaniem stosunku pracy wypłacane jest mu wynagrodzenie i odprawa emerytalna oraz złożył oświadczenie, że korzysta ze zwolnienia podatkowego (mieści się w limicie 85 528 zł dochodu) wówczas pracodawca nie pobiera podatku. W przypadku omawianego zwolnienia, gdy nie złożył oświadczenia do pracodawcy to ze zwolnienia skorzysta dopiero w zeznaniu rocznym. Bardzo ważne, aby warunek „nieotrzymywania emerytury” do zastosowania ww. zwolnienia podatkowego, był spełniony na moment otrzymania przychodu.

Odprawa emerytalna a PIT 11. Czy trzeba ją rozliczyć?

Pracodawca ma obowiązek uwzględnić wypłaconą odprawę emerytalną w informacji PIT-11, którą otrzymasz do końca lutego następnego roku kalendarzowego. Kwota odprawy jest sumowana z innymi dochodami z umowy o pracę i wykazywana w wierszu 1, a nie jako "inne źródła".

Gdzie szukać informacji na temat wysokości odprawy emerytalnej?

Wszystkie informacje na temat dochodów podatnika, pobranych zaliczek i składek znajdziesz w części E informacji PIT-11. Należy jednak pamiętać, że odprawa emerytalna nie jest uznawana za „Inne źródła” wymianie w wierszu 8. Pracodawca zsumuje ją razem z wynagrodzeniem zasadniczym. Dlatego informacje na temat odprawy i pobranych zaliczek znajdziesz w wierszu 1 „Należności ze stosunku pracy (…)”.

Jak rozliczyć odprawę emerytalną?

Po otrzymaniu PIT-11 Twoim obowiązkiem jest rozliczenie deklaracji PIT-37 z Urzędem Skarbowym. Wszystkie niezbędne informacje znajdują się na druku PIT-11. Musisz wiedzieć, że odprawa emerytalna nie podlega oskładkowaniu ZUS, czyli nie są od niej odprowadzane emerytalne i rentowe składki. Od należnej kwoty odlicza się wyłącznie zaliczkę na podatek dochodowy.

Odprawa emerytalna a składki ZUS

Odprawa emerytalna jest w całości zwolniona z opłacania składek na ubezpieczenia społeczne oraz ubezpieczenie zdrowotne. Dzięki temu faktyczna wypłata jest wyższa, niż w przypadku regularnego wynagrodzenia, ponieważ pomniejsza ją jedynie zaliczka na podatek dochodowy.

Jak wygląda kwestia odprawy emerytalnej i składek ZUS? To świadczenie nie jest oskładkowane, więc w praktyce będzie wyższe niż pensja, którą przelewa na konto pracodawca. Pracownik otrzyma więc świadczenie pomniejszone wyłącznie o zaliczkę na podatek dochodowy. Odprawa emerytalna, podobnie jak nagroda jubileuszowa, jest w całości zwolniona ze składek na ubezpieczenie społeczne oraz ze składki zdrowotnej. Dzieje się tak również wtedy, gdy to świadczenie jest wypłacane w wysokości wyższej niż ta, która wynika z przepisów Kodeksu pracy.

Od autora: "Dla wielu osób moment przejścia na emeryturę to ważny etap życia. Zmiana zawodowa wiąże się nie tylko z zakończeniem pracy na etacie, ale i z uporządkowaniem wielu formalności, w tym finansowych. Wiedza o tym, jak rozliczyć odprawę, to klucz do spokojnego startu na nowym etapie".

Anna Ciecierska, redaktor merytoryczny Podatnik.info

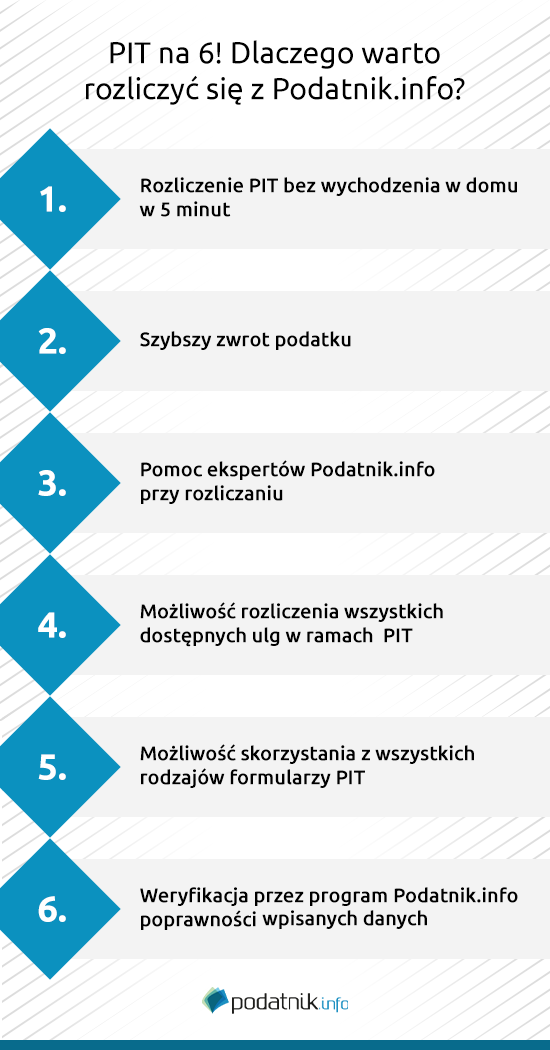

Jeżeli martwisz się, że popełnisz błąd podczas obliczeń lub po prostu nie masz czasu, aby samodzielnie wypełnić PIT, możesz skorzystać z programu Podatnik.info. Dzięki niemu rozliczysz się z Urzędem Skarbowym nawet w kilka minut! Jedyne, czego potrzebujesz, to PIT-11. Do wyboru masz trzy rozwiązania:

- Na podstawie PIT-11 – to rozwiązanie sprawdzi się, jeżeli rozliczasz się samodzielnie. Cały proces polega na przepisaniu informacji zawartych w druku od pracodawcy do formularza udostępnionego w programie. Następnie Podatnik.info wypełni odpowiednią deklarację za Ciebie!

- Odpowiedz na kilka pytań – ten sposób sprawdzi się doskonale w przypadku osób rozliczających swój PIT z małżonkiem. Podatnik.info wybierze i wypełni automatycznie odpowiednią deklarację rozliczeniową.

- Dla zaawansowanych – trzecie rozwiązanie polega na samodzielnym wypełnieniu deklaracji. Następnie Podatnik.info zweryfikuje jej poprawność.

Pamiętaj! Podatnik.info umożliwia złożenie deklaracji bezpośrednio do Urzędu Skarbowego.

Przekroczenie ulgi dla seniorów – co musisz wiedzieć?

Część osób starszych, które uzyskały prawo do pobierania świadczenia emerytalnego, decyduje się na dalszą pracę. W związku z tym rząd przewidział dodatkowe prawo do zwolnienia z poboru podatku dochodowego dla tej grupy podatników. Jeżeli osoba aktywna zawodowa znajduje się w powszechnym wieku emerytalnym, może skorzystać z tak zwanej ulgi dla pracujących seniorów.

Najważniejsze informacje o tym, na czym polega to odliczenie, znajdziesz w art. 21 ust. 1 pkt 154 ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych (Dz.U. 1991 nr 80 poz. 350). Zgodnie z przepisami, zwolnieniu podlegają dochody uzyskiwane z tytułu:

-

pracy na etacie, czyli umowy o pracę, stosunku służbowego, pracy nakładczej lub spółdzielczego stosunku pracy,

-

umowy zlecenia zawartej z podmiotem prowadzącym działalność gospodarczą, przedsiębiorstwem w spadku, a także właścicielem nieruchomości, w której lokale są wynajmowane albo zarządcy czy też administratora w przypadku wykonywania usług wyłącznie na potrzeby nieruchomości,

-

działalności gospodarczej opodatkowanej według skali podatkowej, podatkiem liniowym, 5% stawką (tzw. ulga IP Box) oraz ryczałtem od przychodów ewidencjonowanych lub

-

zasiłku macierzyńskiego.

Pojawiają się jednak pewne wyjątki, do których należą przychody z:

-

umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej opodatkowanych na zasadach ogólnych albo ryczałtem od przychodów ewidencjonowanych,

-

umów o zarządzanie przedsiębiorstwem, kontaktów menadżerskich lub umów o podobnym charakterze.

Dodatkowo ulga dla seniora obejmuje wyłącznie zarobki, na podstawie których podatnik podlega ubezpieczeniu społecznemu w rozumieniu ustawy z dnia 13 października 1998 roku o systemie ubezpieczeń społecznych (Dz.U. 1998 nr 137 poz. 887).

Aby skorzystać ze zwolnienia z opodatkowania, należy złożyć pracodawcy oświadczenie o skorzystaniu z ulgi dla seniora. W tym celu podatnik powinien wypełnić formularz PIT-2. Następnie w rocznym zeznaniu podatkowym wykazać kwotę przychodów zwolnionych z podatku dochodowego.

Jak wspomnieliśmy, odliczenie jest limitowane kwotowo. Dodatkowo podatnik musi spełniać wymagania związane z wiekiem, by przysługiwała mu ulga dla seniora. Aby skorzystać z tego zwolnienia, podatnik nie może otrzymywać świadczeń wymienionych enumeratywnie w art. 21 ust. 1 pkt 154 ustawy o podatku dochodowym od osób fizycznych, mimo że nabył uprawnienie do ich pobierania. Więcej na ten temat znajdziesz tutaj!

Podsumowanie: Odprawa emerytalna a podatek dochodowy

O czym musisz pamiętać w kwestii odprawa emerytalna a PIT?

- Odprawa emerytalna przysługuje w przypadku rozwiązania stosunku pracy wskutek nabycia prawa do emerytury lub renty rodzinnej.

- Tarcza 4.0 wprowadziła zmiany dotyczące wysokości odprawy emerytalnej! Nowa maksymalna wysokość odprawy jest równa 10-krotności miesięcznego wynagrodzenia.

- Odprawa emerytalna zalicza się do przychodów ze stosunku pracy. Na tej podstawie podlega opodatkowaniu podatkiem dochodowym od osób fizycznych.

- Pracodawca ma obowiązek dostarczyć Ci PIT-11 do końca lutego następnego roku kalendarzowego.

- Odprawa emerytalna jest uwzględniona w części E w wierszu 1 „Należności ze stosunku pracy (..)”.

- Aby rozliczyć się deklarację podatkową, możesz skorzystać z programu Podatnik.info. Dzięki temu zaoszczędzisz czas, a formularz wyślesz bezpośrednio do Urzędu Skarbowego.

FAQ - Najczęściej zadawane pytania

1. Kiedy należy się odprawa emerytalna?

Odprawa emerytalna należy się w momencie, gdy stosunek pracy ustał w związku z przejściem na emeryturę lub rentę z tytułu niezdolności do pracy. Pracownik musi spełniać warunki uprawniające go do świadczenia, takie jak odpowiedni staż pracy oraz rozwiązanie umowy o pracę z dotychczasowym pracodawcą.

2. Czy trzeba mieć przepracowany konkretny staż pracy, żeby dostać odprawę?

Tak, staż pracy jest istotny. Kodeks pracy nie precyzuje minimalnego stażu pracy, jednak poszczególne regulaminy wynagradzania czy układy zbiorowe pracy mogą wprowadzać takie wymogi. W przypadku nauczycieli czy urzędników, staż pracy ma bezpośredni wpływ na wysokość świadczenia.

3. Czy odprawa emerytalna jest wliczana do wynagrodzenia?

Odprawa emerytalna jest wypłacana na podstawie umowy o pracę, ale nie jest traktowana jako regularne wynagrodzenie. To jednorazowe świadczenie przysługujące pracownikowi spełniającemu warunki uprawniające do emerytury. Jest jednak przychodem ze stosunku pracy, co oznacza, że podlega opodatkowaniu.

4. Co to są zmienne składniki wynagrodzenia i czy wlicza się je do odprawy?

Wysokość odprawy pieniężnej, która przysługuje pracownikowi, zależy od zasady ustalania podstawy wynagrodzenia. Zazwyczaj jest to stała pensja, ale w przypadku zmiennych składników (np. premie, prowizje), liczy się je jako średnią z ostatnich 3 miesięcy.